Причины снижения роста страхования Санкт-Петербурга

Причины снижения роста

Уже на протяжении нескольких лет подряд темпы роста страхового рынка в Санкт-Петербурге катастрофически падают. Первой причиной, которая оказала негативное влияние, является падение курса рубля. Ведь все основные расходы, касающиеся урегулирования финансовых вопросов в автостраховании, так или иначе, напрямую связаны с валютным курсом. Покупатели стали меньше тратить денег на приобретение автомобилей, из-за значительного роста цен в данном сегменте.

Реальные расходы большинства россиян, уже на протяжении 22 месяцев активно понижаются. К примеру, за январь-август 2016 года расходы понизились примерно на 5,8%. Такое стремительное падение доходов можно с легкостью объяснить уменьшением количества продаж новых машин: по истечению девяти месяцев в этом году в Петербурге продали около 85,9% автомобилей, что на 6% меньше прошлогодних подсчетов. Более того заметно уменьшилось число продаж путевок за границу, оформления ипотек и прочих документов, которые напрямую связаны с заёмными денежными средствами. Такие результаты оказывают негативное влияние на развитие страховых организаций.

В начале 2016 года доходы страховых фирм в Санкт-Петербурге составили около 39,3 млрд. рублей – это на 9% больше, чем в прошлом году за тот самый период времени. Согласно полученным премиям в Топ-5 вошли такие популярные организации, как: «РЕСО-Гарантия» (собрали около 6,5 млрд. рублей), «Росгосстрах» (примерно 4,7 млрд. рублей), «СОГАЗ» (3,6 млрд. рублей), «Ренессанс Страхование» (около 3,5 млрд. рублей и «Ингосстрах» (примерно 2,6 млрд. рублей). В начале года были сокращены выплаты страховым фирмам до 17,5 млрд. рублей, что в процентном соотношении составляет – 6,5%.

Однако, несмотря на это, современный рынок находится в выигрышном положении, ведь повышение на 9-10% полностью соответствует уровню инфляции и не считается реальным приростом, как заметил директор филиала ПАО «СК Росгосстрах» в Петербурге и в области Игорь Лагуткин.

Дмитрий Большаков, который является помощником главного директора СПАО «РЕСО-Гарантия», утверждает, что на этот момент нецелесообразно утверждать тот факт, что самая низкая кризисная точка осталась далеко позади. Ведь на протяжении 2017 и 2018 годов страховщикам потребуется активно работать над устранением всех проблем, связанных со спадом на страховом рынке.

Согласно проведенным опросам, страховщики не надеются на значительное возрастание страховых премий. К примеру, руководитель Северно-Западного дивизиона компании «Ренессанс страхование» Владимир Тиняков, спрогнозировал, что изменение можно будет ощутить исключительно на уровне надвигающейся инфляции. Что касается своей фирмы, Владимир заявил, что ожидается увеличение на 12-13%. В свою очередь директор Петербургского филиала АО «СОГАЗ» Эдуард Яблоков, заявляет, что к окончанию этого года страховой рынок может достойно себя проявить, примерно на 5-6%.

Спрос на страхование жизни

Учитывая некоторые изменения, наиболее кардинальным и заметным считается спад главного розничного рынка страхования, а именно – автокаско. Согласно подведенным итогам, в начале 2016 года в Санкт-Петербурге премии по каско снизились до 11,9 млрд. рублей, что в процентном соотношении – 7%. Страховщики считают, что кроме уменьшения продаж новых автомобилей, значимую роль также сыграли изменения в поведении большинства покупателей, которые обращают предельное внимание на выгодные предложения, к примеру, неполное каско, каско с франшизой, страхование выборочных компонентов и прочее.

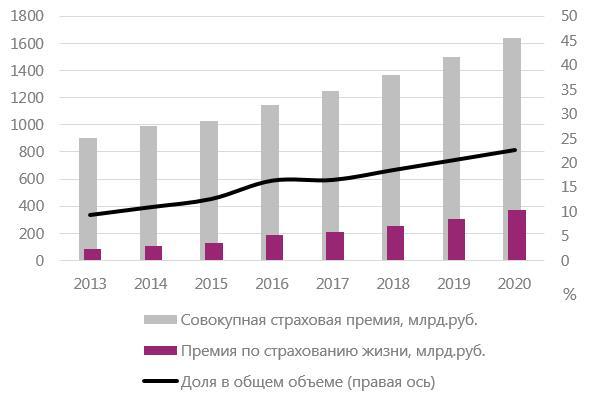

Независимо от активно развивающегося кризиса, некоторые элементы страхования показывают довольно неплохие результаты. С помощью организованных банковских кредитных программ сборы по страхованию собственной жизни в Санкт-Петербурге в начале 2016 года выросли в несколько раз и составили около 4,6 млрд. рублей. Сборы по страхованию грузов также немного выросли – до 908 млн. рублей, что в процентном соотношении составляет порядка 30%. На 888 млн. рублей возросли премии по страхованию движимого и недвижимого имущества частных лиц (примерно на 20%). Более-менее стабильной можно назвать ситуацию в сегменте ДМС, сборы по которому на протяжении полугода достигли 6,7 млрд. рублей. В результате, данная сумма полностью соответствует прошлогодним показателям.

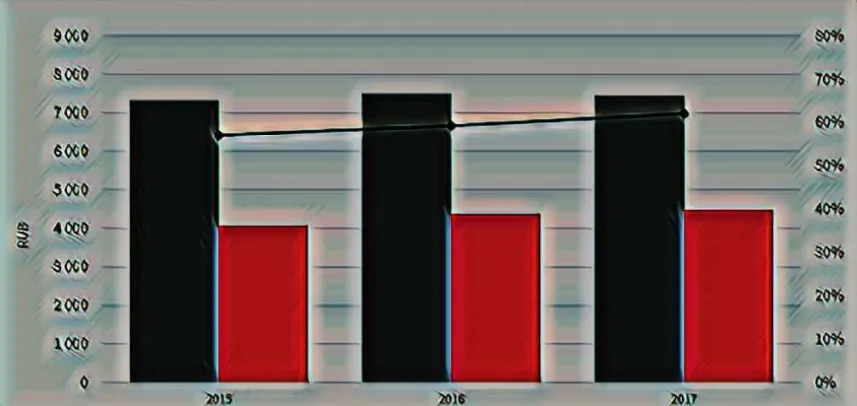

Однако главным двигателем на рынке по-прежнему считается ОСАГО, так как сборы страховых фирм в начале 2016 года по Петербургу составили 7,1 млрд. рублей – это на целых 20% больше, чем, к примеру, было указано на начало 2015 года. Сборы по ОСАГО стремительно растут благодаря повышению тарифов. Весной в прошлом году базовая цена на полис ОСАГО увеличилась в два раза. Таким образом, согласно полученным данным от Российского союза автостраховщиков (РСА), стоимость самого полиса увеличилась на 56%, а именно – с 3530 до 5530 рублей по всей России.

Также стоит отметить тот факт, что из-за стремительного роста тарифов выросли и сами выплаты. К примеру, в начале осени 2016 года, согласно данным РСА, средняя выплата по обязательному страхованию гражданской ответственности водителей выросла на 32% по сравнению с предыдущим годом. Таким образом, ее сумма составила примерно 76,121 тыс. рублей. Однако эксперты остерегаются того, что средняя премия в «автогражданке» стоит на месте и совершенно не увеличивается. Все больших оборотов данная ситуация набирает в результате быстрого роста убыточности ОСАГО в отдельных регионах из-за самих автоюристов. Теперь, купить ОСАГО автострахование может каждый водитель. В 2015 году страховщики ОСАГО оплатили клиентам, вследствие судейского решения, около 18,4 млрд. рублей, согласно подведенным подсчетам РСА. В 2016 году ожидается большая сумма, благодаря повышению цены сборов по ОСАГО. На сегодняшний день можно осуществить автострахование ОСАГО Ингосстрах, что крайне удобно для некоторых автовладельцев.

В ожидании перемен к лучшему

Представители рынка придерживаются мнения, что сегодняшняя ситуация в сфере ОСАГО вполне может измениться, благодаря некоторым поправкам в законодательстве. Ожидается, что в начале июля 2017 года будут приняты поправки, направленные на то, чтобы страховщики могли самостоятельно выбирать ту или иную форму возмещения пострадавшему – это может быть, как денежная сумма, так и ремонт автомобиля на СТО. Таким образом, страховые организации смогут заранее подписать договор со станцией, прежде всего, учитывая тот факт, что страховщикам намного удобнее предоставлять данное возмещение в натуральной форме. К примеру, Минфин отмечает, что примерно около 90% страховых ситуаций будут регулироваться именно сотрудничеством с СТО.

Также важно учесть тот факт, что теперь РСА проверка полиса ОСАГО по номеру автомобиля стала максимально возможной, благодаря специальному онлайн сервису (так называемой, базе данных).

В свою очередь, страховщики подметили, что такая натуральная форма возмещения нанесенного ущерба негативно скажется на развитии бизнеса самих автоюристов и тем самым понизит убыточность ОСАГО. Однако могут возникнуть также и другие трудности. Заместитель главного директора Северо-Западного регионального центра, который специализируется на розничных продажах, «Альфастрахование» Николай Егоров считает, что постоянное отправление машин на ремонт, притом, что износ не будет входить в данную стоимость, приведет компанию к жесткой убыточности и полному разорению.

Поэтому со временем могут значительно вырасти тарифы. Однако ЦБ придерживается мнения о том, что далеко не каждая страховая организация сможет сразу же отправлять своих клиентов на СТО. Такое право будет предоставлено исключительно проверенным компаниям с внушительным опытом и стажем. К примеру, директор филиала «ВТБ Страхование» в Санкт-Петербурге Кирилл Павлов отмечает, что у современного страхового рынка, на сегодняшний день, имеется достаточно интересных вопросов, среди которых стоит отметить такие: «Какая конкретно сторона должна отвечать за износ? Как можно гарантировать наличие СТО в каждом городе или поселке? Кто и как будет контролировать процесс оплаты и указания тарифов в автомастерских?» Кроме того, появилась уникальная возможность рассчитать электронный полис ОСАГО самостоятельно для каждого автовладельца.

Дмитрий Большаков сказал, что переход на натуральную форму – это только первый шаг к развитию ОСАГО. В данной ситуации имеется только два возможных выхода: либо мы целиком и полностью переходим к огосударствлению рынка (и тогда государство оплачивает все расходы по ОСАГО) или же будет осуществлена либерализация тарифов.

Кроме стабилизации такой ситуации в ОСАГО, в 2017 году страховые фирмы все же надеяться на дальнейшее развитие страхования собственной жизни, движимого или недвижимого имущества, а также активное развитие современной услуги – регистрация через интернет. К примеру, генеральный директор СПАО «Ингосстрах» Михаил Волков считает, что в 2017 году страховой рынок покажет неплохие результаты – примерно 10-15% прироста. Что касается розничного страхования, здесь ожидается заметный подъем в области страхования имущества физических лиц. Согласно проведенным исследованиям такой сегмент вполне может вырасти до 10%.

По этому поводу также рассуждает и директор Северо-Западного окружного филиала компании «Согласие» Алексей Букин, который утверждает, что в 2017 году рынок в Петербурге будет постепенно расти. Главными двигателями такого прогресса будут являться ОСАГО и, конечно же, регулярное страхование жизни граждан. Меньшей популярности обретут такие сферы, как ОС ОПО и автокаско, так как покупка новых машин заметно понижается, а банки никаким образом не стимулируют выдачу кредитов.

Главным лидером падения в 2017 году будет считаться страховка ответственности. В таком случае, рынок вполне может потерять 1/3 всех сборов, утверждает директор Петербургского филиала САО «ВСК» Владимир Пыстин. Михаил Волков также отметил, что в корпоративном секторе тоже не будет никаких стремительных изменений к лучшему – максимум это повышение на 5%, а в худшем случае – меньше 5% по страхованию юридических лиц.

Более того, в ближайшее время ожидается продолжение консолидации рынка. Количество сотрудников может заметно уменьшиться, в результате введения новых условий. На рассмотрение в Думу уже были поданы соответствующие законопроекты, которые предполагают приличное увеличение минимального размера уставного бюджета. С начала 2017 года ожидается повышение капитала страховых компаний, которые занимались выдачей медицинских страховок – с 60 млн. до 120 млн. рублей.

Согласно прогнозам, проведенным главным директором ЗАО «СК Капитал-полис» Алексеем Кузнецовым, можно отметить, что результатами таких изменений, прежде всего, станет банкротство многих компаний, которые просто не в силах выполнить все условия ЦБ. К примеру, если на сегодняшний день на рынке активно функционирует около 260 таких фирм, то после внесенных изменений, их количество может сократиться до 200. А по истечению 3-5 лет, таких организаций и вовсе останется примерно 100 штук."

Оформить документы легко и быстро

Простое решение Ваших трудностей в кратчайшие сроки.

Оформи онлайн заявку.